首套房贷款利息的扣除,涉及对住房这一基本民生问题的税收待遇。就满足社会住房需求来说,有三种基本情况:一是贷款买房、二是租房、三是使用自有资金买房或已还清贷款。

(原标题:房奴今后征税会少点?专家解读:“专项扣除”落地难点多)

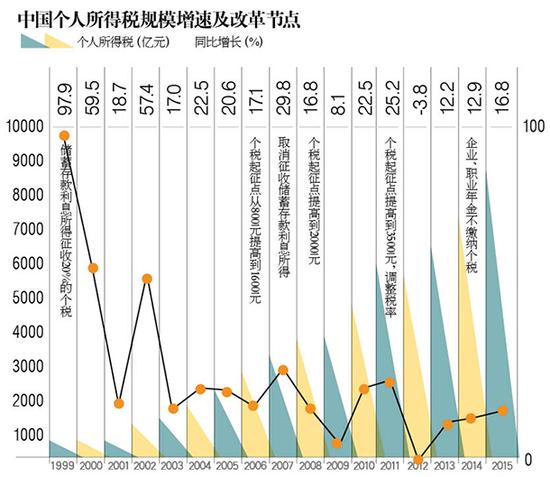

[摘要] 中国当前个人所得税的规模较小,2015年占税收收入的比重仅为6.9%。

“现在个税是 一刀切 ,以后能不能按家庭征收?把抚养孩子、偿还住房贷款这些因素都考虑进来,税率适当降低一点。”在上海工作的王先生算了一笔账,“我每月交四五百元的个税和社保费用,实际到手的工资也就6000多元,要还近6000元的房贷,养孩子每个月还要花1000多元,妻子又失业,我真是压力山大”。

正在推进中的个税改革很可能实现王先生的期盼。

11月10日,有消息称,财政部调整了部分处室的机构设置,单独设立了个人所得税处。这被外界解读为“个税改革提速,将迎来实质性进展”。本轮个税改革以建立“综合与分类相结合”的税制为大方向,其中最受关注的当属“专项抵扣”。有专家预测,再教育支出或将成为专项抵扣首选,首套房贷款利率也有望被纳入。

但在中国社会科学院财经战略研究院税收研究室主任张斌看来,专项抵扣的落地,涉及诸多现实问题:抵扣什么、抵扣部分如何操作、征管成本高不高、能不能真正准确地核实专项抵扣的信息……一切问题的核心,都指向公平。

从“认钱不认人”到“认钱又认人”

时代周报:本轮个税改革为何由分类税制向“综合与分类相结合”转变,而不再是简单地提高起征点?

张斌:首先,起征点的概念是错误的,应表述为费用扣除标准或“免征额”,免征额是免于征税的金额,起征点则是在一定金额之下不征税,超过一定金额后应就全部收入纳税。

简单地说,原来的分类税制是“认钱不认人”。自然人纳税人有各种来源的收入,大部分收入都是由支付方代扣代缴的,税务机关只需在支付环节把代扣代缴义务人管住,就可以通过源泉扣缴,实现大部分个人所得税款的征收。这种税制模式税收征管的成本较低,但由于未按纳税人进行汇总,不同纳税人从不同来源获得的相同收入的税收负担是不同的。从税收公平的角度看,相同数量的收入应当缴纳相同的税收,不同来源的收入按年度汇总按统一的标准计征个人所得税,相对而言比较公平。因此,一般认为,除了个别一次性所得项目应当在一定年份进行适当分摊外,个人所得税制的综合程度越高,其公平性就越好。

此外,从征管角度来看,在现行分类税制下,源泉扣缴作为主要的征收措施,收入支付方、纳税人和税务局三者间的信息是分散的,难以实现交叉比对,这也产生了很多征管难题。

时代周报:进行“综合与分类相结合”的改革,就是将部分收入纳入综合,同时建立基本扣除加专项扣除的机制。可以通俗地解释一下吗?

张斌:所谓“综合与分类相结合”,是指部分收入项目纳入综合计征的范围,部分收入项目仍然适用分类征收。对纳入综合计征范围的收入项目,通常在支付收入时,支付方仍要按规定代扣代缴税款,但纳税人要对这些纳入综合范围的收入项目在年终汇总,按照一个综合税率表,计入各项应抵扣而未抵扣项目后再计算出应缴纳的个人所得税,最后与支付环节已缴纳的税款进行对比,向税务机关申报补税或退税。这样的话,自然人纳税人就需要向税务局进行申报纳税,而税务局也将直接面对大量的自然纳税人进行税款征收或退税。

实现综合与分类相结合的税制后,在自然人纳税人部分收入综合征收的基础之上,可以建立基本扣除加专项扣除的机制。所谓专项扣除,可以视为差别扣除,比如抚养扣除,有未成年子女的纳税人可以按照一定标准每年额外增加扣除额,这样会使税制更为公平。

低收入群体无法享受专项扣除?

时代周报:你个人倾向于再次提高“费用扣除标准”还是“综合与分类相结合”?

张斌:个人所得税未来改革的方向是“综合与分类相结合”,这是整个税制的完善。现在需要研究的核心问题是,在“综合与分类相结合”的税制改革的初期,哪些所得项目应该继续实施分类征收,哪些所得项目应该纳入综合范围?是否要引入专项扣除项目,应引入哪些专项扣除项目?综合税率表怎样设计?是不是以家庭为单位征收?上述问题涉及纳税人的税收负担,不仅要兼顾公平和效率,还要综合权衡国际税收竞争、我国现阶段税收征管的环境和条件等诸多因素。

时代周报:专项抵扣机制在实际落地过程中会不会有难度?

张斌:专项抵扣涉及抵扣什么、抵扣部分如何操作、是否公平、征管成本高不高、能不能真正准确地核实该抵扣的信息等问题。

专项抵扣的核心问题,还是抵扣的公平性。需要特别强调的是,与美国等发达国家相比,中国目前缴纳个税的人口在全体人口中的比重,仍有较大差距。

在这种情况下,如果把专项抵扣视作一项补贴的话,就意味着受益的人群较少。比如抚养扣除项目,收入达不到缴纳个人标准的低收入群体就无法享受,因此从公平的角度来看,对所有符合条件的家庭,统一发放育儿补贴的做法更为公平。

专项扣除还要考虑信息或者说征管成本。比如说赡养扣除,需要考虑这个老人是否有退休金、名下是否有其他财产或收入、多子女家庭赡养支出的分摊等问题,如果赡养扣除可以有效引入当然公平,但问题是,现阶段的征管成本可能会非常高。

时代周报:很多房奴都很关心“首套房贷款利息支出将纳入专项抵扣”的预测,你怎么看?

张斌:首套房贷款利息的扣除,涉及对住房这一基本民生问题的税收待遇。就满足社会住房需求来说,有三种基本情况:一是贷款买房、二是租房、三是使用自有资金买房或已还清贷款。首套房贷款利息抵扣,需要首先考虑如何实现这三种住房形式之间税收待遇的公平。即使首套房贷款利息支出可以抵扣,也需要明确抵扣上限。

世界各国对这个问题的处理都不相同,有的国家就没有设立过这一扣除项目,有的国家设有这项扣除且规定了明确的抵扣上限。

税改方案应以数字说话

时代周报:目前,高收入者普遍认为45%的税率偏高,个人税负重但没有在教育、医疗方面享受到更好的公共服务。很多优秀人才选择出国发展的原因之一就是个人税负重而没有相配套的社会福利。同时,个人工资薪金所得最高边际税率过高,适用标准过低,也不利于中国吸引高端人才。

张斌:在中国现行分类税制下,45%是工资薪金所得的最高边际税率。与世界主要国家相比,45%的税率属于较高水平,与英国、法国、德国、日本相当,但高于美国的39.6%(特朗普提出的个税改革方案计划将其降至33%)和韩国的38%。

从吸引人才、鼓励创新的角度,未来个人所得税改革可以考虑适度降低个人所得税的最高边际税率,如由45%降至40%或35%。需要特别说明的是,中国当前个人所得税的规模较小,2015年占税收收入的比重仅为6.9%。未来,要逐步提高个人所得税的收入规模及其占税收收入的比重,从而实现“逐步提高直接税比重”的改革目标,但实现这一目标并不意味着要进一步提高中国个人所得税的法定(名义)税负,相反,提高个人所得税规模应在适度降低最高边际税率和法定税负的同时,通过“综合与分类相结合”改革促进税制本身的优化,提高税收征管效率和纳税人遵从度,从而实现税收负担公平分配前提下的应征尽征。

时代周报:每次个税改革总能掀起热烈讨论,如何看待税制顶层设计与民众讨论之间的落差?

张斌:个人所得税作为直接税,相对于增值税、消费税等间接税,更能引起纳税人的关注,这也是纳税人意识逐步提高的表现。

任何税制改革方案,首先要努力保证方案本身的科学性。税制改革从来不是孤立的,一个税种的改革,不仅涉及与其他税种的关系,还直接影响财政支出的规模和结构。

如果一个税制改革方案是减税,往往就受欢迎,但一个完整的减税方案,除了应当说明减税的规模、减税受益群体外,还应明确减税后是否要减少相应的财政支出,减少哪些财政支出;如果不减少支出,那减收的部分,是通过增加其他税种的收入弥补,还是通过增加赤字扩大国债发行来弥补?如果是通过增加其他税种收入来弥补,那究竟是哪个群体的税负会因此增加?

社会公众对个税关注的焦点是税负问题,但中国个人所得税占税收收入的比重仅为6.9%,要实现税负的公平,应当着眼于包括各个税种在内的整体税收负担的公平,如有必要,社会保障缴费、政府性基金等也要一并考虑。仅就个税论个税,难以保证方案的系统性和科学性。个税改革是一个复杂又敏感的话题,跟大家的利益息息相关,需要认真研究,用数字说话,在充分讨论的基础上努力求得最大共识。

来源:中证网

编辑:胡芙

时刻新闻

时刻新闻