自由贸易试验区(以下简称自贸区)的蓬勃发展离不开税收政策的支持,自我国第一个自贸区在上海成立以来,其税收政策就成为被重点关注的内容之一。自贸区的税收政策对投资、贸易、周边经济都有影响。我国自贸区更多定位于成为可复制可推广的“试验田”,而不是政策“洼地”。

因此,制定怎样的自贸区税收政策就显得尤为重要。一方面要有适度的税收优惠政策,才能在国际上取得竞争优势;另一方面要符合我国国情,既要贴合我国现有的经济状况,也要符合征管现状。本文立足我国自贸区发展定位,结合当前上海等地方自贸区税收政策已有的经验,从深化税收优惠、创新征管、纳税服务等方面提出促进我国自贸区建设的税收政策建议。

一、我国自由贸易试验区现状

自2013 年国务院批复成立中国(上海)自由贸易试验区(以下简称自贸区)起,四年来国务院又先后两批设立了广东、福建、辽宁等10 个自贸区,至此,我国形成“1+3+7”共计11 个自贸区的格局。

上海自贸区作为我国境内第一个自贸区,是当前我国经济改革新一轮的试验田,具有引领作用,且政策与经验强调复制性和推广性。广东自贸区定位于促进内地与港澳经济深度融合,深入推进粤港澳服务贸易自由化,为全国全面深化改革和扩大开放探索新途径、积累新经验。天津自贸区则努力成为京津冀协同发展高水平对外开放平台、全国改革开放先行区和制度创新试验田、面向世界的高水平自由贸易园区。福建自贸区是充分发挥对台优势,率先推进海峡两岸投资贸易自由化进程,把自贸区建设成为深化两岸经济合作的示范区。而第三批辽宁、浙江、河南、湖北、重庆、四川和陕西自贸区各具特色。 辽宁自贸区重点在于深化国资国企的改革和提升东北老工业基地发展整体竞争力;浙江自贸区重点在于建设国际海事、油品的基地;河南自贸区侧重于打造国际交通物流通道,降低运输费用;湖北自贸区重点在于推动创新驱动发展战略的对接和产业升级;重庆自贸区突出“一带一路”和“长江经济带” 战略;四川自贸区侧重于内陆与沿海沿边协同发展和国际开放通道枢纽区;陕西自贸区在于扩大与“一带一路”沿线的交流与合作。

自贸区的蓬勃发展离不开税收政策的支持,但我国自贸区更多定位于成为可复制可推广的“试验田”,而不是政策“洼地”。因此,制定怎样的自贸区税收政策就显得尤为重要。

二、我国自贸区税收政策概况

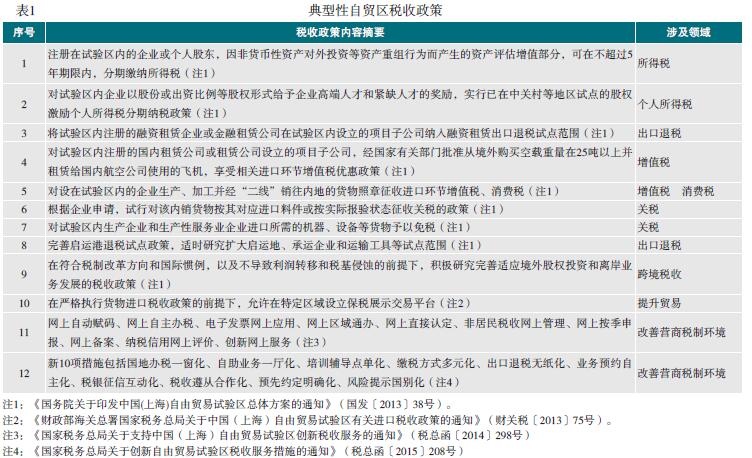

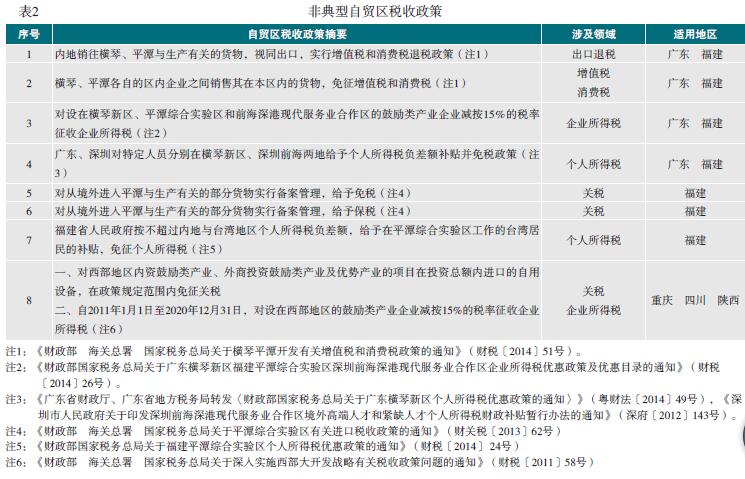

按照自贸区税收政策可复制可推广的改革思路,目前已经出台的自贸区税收政策,大多都已复制到其他自贸区,部分在全国进行推广,成为典型性税收政策(表1)。由于历史或区位等因素,各自贸区又有非典型性税收政策(表2)。

三、我国自贸区税收政策分析

(一)自贸区税收政策效果

自贸区通过实施先行先试税收政策,努力创建开放、公平、公正的税制环境,在促进投资、贸易等多个方面发挥了示范引领作用,有力辐射和带动了区域经济发展,提升了地区开放水平,越来越显现其极强的“外溢效应”。

1. 鼓励投资快速发展。在吸引外资方面,截至2016 年6 月,前海自贸区已累计引入英迈国际、施耐德、恒大金融控股集团(深圳)有限公司等世界500 强投资企业144 家。在促进产业发展方面,自贸区的高端制造业发展极为显著,以上海为代表的四大自贸区制造业税收规模同比增长33.2%,高于全国平均增速33.1个百分点。

2. 推动贸易进一步发展。在启运港退税方面,扩大启运港退税政策试点,大幅提高企业资金周转率、缩短退税时间,为更快更好地开展贸易提供了便利。 在金融方面,作为自贸区总体战略的重要组成部分,各自贸区金融业发展较好。上海凭借其国际金融中心的优势,金融业税收占其自贸区内税收比重达43.3% ;前海自贸区入驻金融持牌机构累计达到110 家,取得合格境外有限合伙人(QFLP) 试点资格企业83 家,累计备案金额20 亿美元;QDIE 试点企业36 家,累计境外投资近10 亿美元。

3. 大力引进高层次人才。福建发布自贸区人才引进“十四条”,注重与国际标准接轨,推出更具吸引力的个人所得税税收激励政策,加快打造优质人才载体。前海自贸区与广东院士联谊会签订战略合作协议,将院士顶级智库首次引进自贸区,参与前海开发开放和自贸区的建设。平潭自贸区、南沙自贸区、重庆两江新区自贸区分别拥有外籍专家300、3000、1500 多名。

4. 推进鼓励类产业高速发展。各自贸区在产业结构和投资结构上进一步优化,部分产业的发展增速明显加快。按照国家税务总局统计数据,2016 年以上海为代表的四大自贸区呈现出发展速度快、产业结构好、创新能力强等特点。如广东自贸区的租赁和商务服务业发展较好,行业税收占区内税收比重达23.6%.其中,以“互联网+”行业为代表的软件和信息技术服务业税收增长最快,远高于全国平均增速。同时,自贸区的特色金融、科学研究和技术服务业也是增长的一大亮点,两个行业税收分别同比增长66.7%、37%,自贸区对实体经济的支持和科技创新的重视可见一斑。

5. 积极改善营商环境。自贸区作为我国新一轮改革开放的试验区,是制度、政策创新的高地和“试验田”,特别是上海自贸区的发展,为全国提供了可复制、可推广的宝贵经验。一是实施征管纳税服务创新。 通过税收征管创新、纳税服务创新,切实发挥自贸区“改革窗口”的示范作用。各地自贸区税务机关通过深化国地税合作、打造全功能电子税务局、无纸化退税、自主有税申报等纳税服务创新,有力降低了办税成本、帮助自贸区企业提升办税质效。以四川自贸区成都片区为例,自2017 年4 月挂牌以来,通过实施一揽子改革任务,深化税务行政审批改革,落实商事制度改革,启动国地税“一窗通办”,目前新注册企业达12000 余家,极大地推动了地方经济发展。二是推动纳税服务国际化。2016 年初,国家税务总局12366 上海国际纳税服务中心在上海正式挂牌成立,服务“引进来”、助力“走出去”,倾力打造国际化税务品牌,积极服务国家发展战略。同时,国家税务总局还积极深化国际税收合作,参加G20、“一带一路”等税收国际合作高峰论坛,签署《实施税收协定相关措施以防止税基侵蚀与利润转移(BEPS)的多边公约》等多边国际税收合作文件。

(二)我国自贸区建设税收政策面临的不足

自贸区建设是一项改革创新的举措,对于国内改革,起到了积极的引领作用。但是客观上,我们也要看到,我国自贸区建设在税收政策方面仍然存在很多不足。

1. 典型性自贸区税收政策分析

一是税收优惠政策的力度、广度、深度不够。在促进投资方面,目前自贸区的税收政策主要是保税区或特定区域税收政策的升级。如个人所得税方面,企业以股权形式给予企业高端人才和紧缺人才的奖励,这是前期中关村国家自主创新示范区有关的税收试点政策。在促进贸易方面,截至目前启运港退税试点政策仅扩展到8 个试点港口,远不能满足各地日益增长的启运地扩围需求;同时,运输工具方面仍然仅适用于船运,限制了通过启运港退税政策促进贸易。在推动产业发展方面,目前自贸区税收政策仅涉及金融业“融资租赁”一项,有关物流、离岸金融等产业的优惠政策缺乏。在税种方面,自贸区的税收政策在关税、增值税、消费税、所得税上都有所涉及,但在财产行为税上尚未出台有关税收优惠政策。

二是税收法治化建设存在不足。从顶层设计来看,我国目前缺乏一套相对成熟、稳定的自贸区税收法规体系。

从表1中可以看出,我国目前出台的专项税收政策并不多,散落于国务院以及国家财税部委的文件中,无法满足自贸区复杂的经济业务环境。其中,实体政策主要出自《国务院关于印发中国(上海)自由贸易试验区总体方案的通知》(国发〔2013〕38 号),辅以财税文件加以补充;非实体性政策由国家税务总局通过税总函的形式发布,主要包括“办税一网通10+10” 创新措施。

三是税收国际化规范程度不高。自贸区建设具有开放的特性,为“走出去、引进来”企业提供国际化标准的法治环境,必然要求自贸区税收法规、征管、服务对接国际标准。从表1 可以看出,除“非居民税收网上管理”外,目前我国尚无专门针对自贸区“国际税收”管理的规定。

2. 非典型性自贸区税收政策分析

一是地方政府税收创新积极性受到限制。受税收立法权限制,地方政府涉税创新空间有限,仅能通过财政性补贴间接实施税收优惠。如广东横琴自贸区、前海自贸区与福建平潭自贸区,出台对特定人员可分别享受个人所得税差额补贴和免税的政策,具有临时性、区域性的特征,没有在全国复制推广的可能。与国外先进地区的自贸区相比,我国自贸区政府各部门之间涉税信息交换难,涉税管理缺乏一套完整健全的平台体系,无法为企业提供便捷高效的通关服务,解决出口退税效率较低、通关存在阻碍等企业实际问题。

二是部分地区仍然依赖历史性税收优惠政策。横琴、平潭、前海和西部地区自贸区,除复制上海等已施行的自贸区政策,大部分推行的是因国家特定战略安排的税收优惠政策,如鼓励类产业可享受企业所得税15% 的优惠税率,一定程度上依赖于历史性税收优惠政策。而历史性税收优惠主要侧重区域优惠,与当前税收政策地区公平性要求不符,不具备复制推广的意义。

三是创新纳税服务推广难。从目前已经成立的自贸区情况来看,各省自贸区均依托新区、保税区、机场等,在区位上相对分散,大多未成立单一的机构进行管理,行政主体地位不明确,管理权限模糊。而具体纳税服务工作创新一般由基层税务机关实施,无法形成合力,导致纳税服务成效不佳。以四川自贸区为例,因区域行政管理体制原因,该片区涉及成都天府新区片区、青白江片区和泸州片区,而成都天府新区片区又涉及天府新区片区、双流片区和高新片区,诸多片区在纳税服务工作上缺乏省级、市级税务机关的协调联动,先进的纳税服务举措难以在区内全面覆盖。

四、推进我国自贸区建设的税收政策建议

自贸区不是政策“洼地”,而是创新改革“高地”,结合我国经济特点和自贸区发展情况,建议在完善税收优惠政策的同时,将优化营商环境、提升创新能力、放管适度融合作为我国自贸区可持续发展的重点。

(一)改革试点促进投资贸易的税收优惠政策

1. 实施部分关税豁免。根据自贸区经济发展和功能定位的不同,对国际运输服务、与进出口相关的运输服务,以及有利于进出口的货物装卸、搬运等服务给予低税率或零税率。对货物在特定区内储存、贸易、加工制造,不予征收进口环节的关税和增值税;区内企业进口其生产所需要的机器、设备和必需品一律免征关税。

2. 实施更加灵活的企业所得税政策。试点深化企业所得税直接优惠与间接优惠并行制度。一方面在自贸区对部分鼓励类产业实施低税率,另一方面依法定程序实施完善费用扣除标准、扩大税前列支范围、增加税额豁免额度、分期或延期纳税、增加亏损结转年限、创新加速折旧等间接优惠制度,不断扩大优惠项目。

3.增加财产行为税优惠政策。提高地方政府积极性,施行自贸区特定区域内鼓励类产业可享受财产行为税优惠政策,降低区内企业自持或租赁房产等固定资产的税收负担。

(二)落实并扩大推动生产要素高效流通的优惠政策

1. 切实落实中小高新技术企业向个人股东转增股本,以及新技术企业转化科技成果给予本企业相关技术人员股权奖励的个人所得税税收递延优惠政策,允许纳税人自行确定分期,确保吸引人才,留住人才。

2. 高端人力资源优势是经济发展的加速器。借鉴福建自贸区实施财税联动,对自贸区内企业工作人员免征个人所得税的经验,对高端人才的个人所得税予以适当补贴。

(三)实施更加积极主动的互利共赢的税收开放战略

1. 建立便利的纳税服务体系。积极探索并深化国家税务总局“10+10”互联网创新应用,缩短办税时间,提高办税效率,不断提高纳税人满意度。以省级自贸区为单位,建立一套手续完整、流程简洁的涉税综合管理系统,将海关、税务等涉税部门与政府其他部门连接起来,减少管理审批层级,缩短通关时间,提高服务效率,有效降低行政成本,建立有序、高效、活跃的市场竞争体系。

2. 完善国际化税收管理制度。健全国家税务总局12366 上海国际纳税服务中心功能,对标先进国家、地区,加强国际税收政策咨询服务,拓展国际税收风险提示服务,不断增强为跨境纳税人提供多样化国际税收服务的能力与水平。在自贸区内建立一套深化咨询、审批、办税和评级管理的国际税收创新管理体系,快速提升征管效率和服务质量。结合“一带一路”、“走出去”等国家发展战略,进一步增加试点启运港退税政策的启运港和离境港数量,主动研究实施铁路、公路、空运等运输方式的方案;加大国际货物运输代理服务免征增值税的政策宣传和落实力度,不断完善国际化、现代化的物流服务体系功能。

来源:《国际税收》

编辑:黄舒婷

时刻新闻

时刻新闻